本ページでは、貸借対照表における負債の勘定について説明している。

専門的な会計知識よりも、勘定の意味の理解を重視している。

貸借対照表において、負債は右側の上段に記載されている。

貸借対照表の右側下段には純資産が記載されている。

負債と純資産の総額は、総資本と呼ばれる。

負債とは、将来においてキャッシュ・アウトフローが見込まれる債務や負担のことである。

負債は主に、事業を行うために調達した資金に関する有利子の債務、あるいは事業を行う過程で発生した無利子の債務で構成されている。

企業においては、負債は投資や事業運営に必要なものである。

株式投資においては、企業が負債に必要な費用よりも大きな利益を上げているかどうかが重要な観点となる。

別の観点からは、負債は、法律上の債務と、損益計算にのみ関連する債務の2つに分けることができる。

返済義務のある借入金や買掛金等などが前者の債務であり、将来の支出に備えた引当金などが後者の債務である。

負債は流動負債と固定負債に区分されている。

「流動」と「固定」は、お金の動く速度のようなものである。

貸借対照表を作成した決算日の時点で、「流動」はまもなくお金が動く予定があることを意味し、「固定」は近い将来にお金が動く予定がないことを表している。

具体的には、流動負債か固定負債かを分けるルールとして、正常営業循環基準と1年基準の2つの基準がある。

会計ルール上、まず正常営業循環基準に該当する勘定が流動負債とされ、次に1年基準に該当する勘定が流動負債とされる。

そして、これらに該当しない勘定は、固定負債に含まれる。

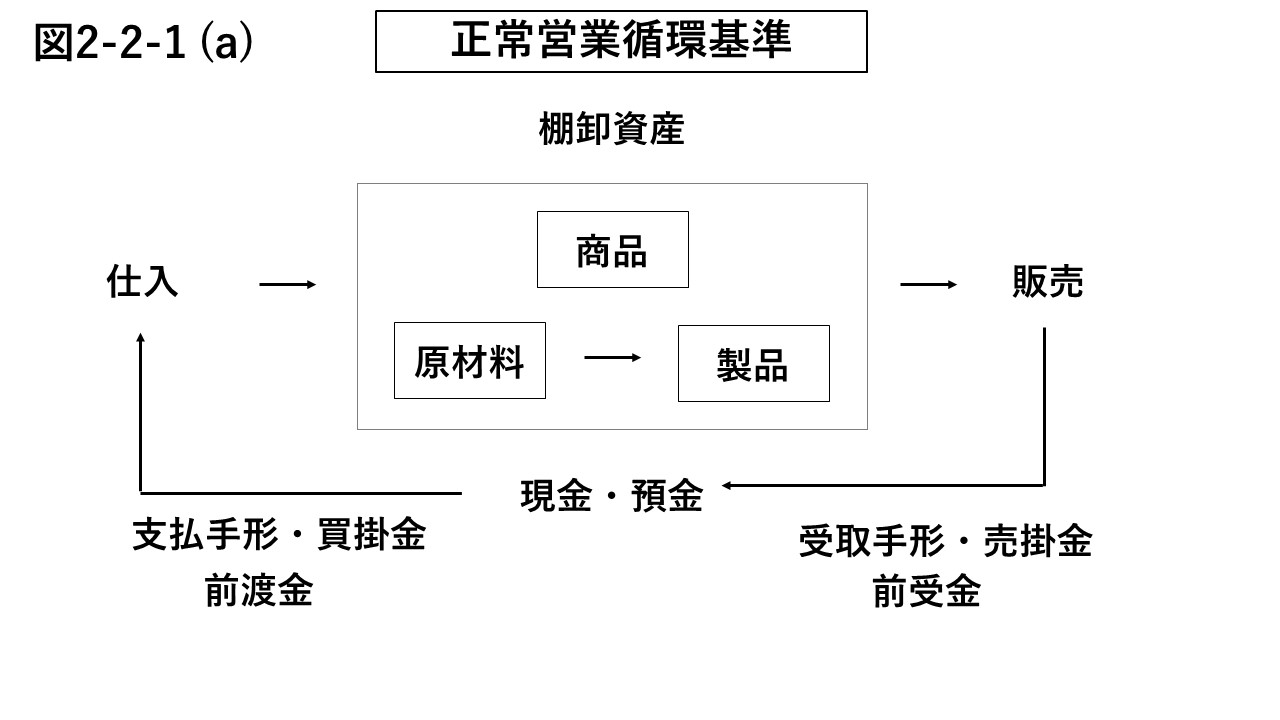

- 正常営業循環基準 (負債)

- 企業の主目的である営業取引により発生した債務は、流動負債に属するものとする。

正常営業循環基準の概要を図2-2-1 (a)に示した。

例えば、支払手形や買掛金、前渡金は、このルールにより流動負債に含まれる。

- 1年基準 (負債)

- 企業の主目的以外の取引によって発生した債務で、履行期限が一年以内のものは流動負債とし、 履行期限が一年を超えるものは固定負債に属するものとする。

正常営業循環基準に該当しない勘定であっても、1年基準に該当する勘定は流動負債となる。

例えば、短期借入金、未払費用、賞与引当金などである。

負債の勘定は、正常営業循環基準と1年基準により、流動負債と固定負債に分類されている。

流動負債は、正規営業循環基準と1年基準に該当する負債のことである。

つまり、本業から発生した負債と、1年以内に履行しなければならない負債のことである。

そのため、流動負債には営業活動で発生した債務や、短期的に支払いが必要となる負債が含まれる。

企業同士の売買では、売買時に即時決済せず、信用取引 (期日を定めて後日支払うこと) することが多い。

企業が信用取引で商品を購入したとき、相手方へ代金を支払う義務 (債務) が発生するが、

この債務の証として手形を出した場合が支払手形、手形を出さなかった場合が買掛金と呼ばれる。

当然、支払手形の方が強い拘束力がある。

支払手形及び買掛金は、単に仕入が増えた場合以外に、計画的にキャッシュの支払いを遅らせた場合にも増加する。

つまり、ビジネスが順調なときや、ビジネスに必要な運転資本が減少する場合にも増加する。

そのため、支払手形及び買掛金は、負債ではあるが、通常は多いからといって問題視されることはない。

しかし、売上が急激に減少したり、受取手形及び売掛金をキャッシュとして回収できなかった場合、その返済に必要なキャッシュが不足し、企業が危機に陥ることがある。

短期借入金とは、1年以内の返済期限で借りた借入金のことである。

短期借入金は、長期借入金と比較して金利が低く、主に短期的に事業運営に必要な資金を賄うのに利用される。

返済までの期間は短いが、信用力によっては、企業は元金を返済せず、借り換えによって利息だけを支払い続ければよいこともある。

1年基準により流動負債に含まれる。

1年以内に返済予定の長期借入金とは、長期借入金のうち、返済期限が1年以内となった部分のことである。

1年基準により流動負債に含まれる。

未払い法人税等とは、法人税等の未払い額のことである。

法人税の申告期限は決算日の2か月後と定められているため、決算時には流動負債となる。

貸借対照表上の未払いの金銭としては、買掛金、未払費用、未払金がある。

そのうち、買掛金は本業で生じた費用に対する未払の金銭のことであり、未払費用は一定の契約に基づいて受けたサービスに対する未払の金銭のことである。

そして、貸借対照表における未払金とは、買掛金、未払費用以外の未払いの金銭である。

具体的には、パソコンなどの事務用品の消耗品に対する未払の金銭がこれに該当する。

会計上、発生主義により物を受け取った段階で費用計上する必要がある。

代金を支払うまでの間、一時的に負債に未払金を計上することで、貸借対照表のバランスが取られる。

支払期限が1年を超える未払金は、長期未払金として固定負債に含まれる。

一定の契約に基づき継続してサービスを受ける場合、代金が後払いになることがある。

例えば、家賃やリース契約の支払などである。

決算時までにサービスに対してまだ代金を支払っていないとき、

サービス利用分を費用として計上したものが未払費用である。

前受金は、前渡金の逆のパターンである。

商品、製品あるいはサービスを直ぐには利用者に提供できない場合、その代金の一部 (内金、手付金) を受け取ることがある。

前受金とはその受取額のことである。

受取額の分だけ資産が増えるため、商品、製品あるいはサービスを提供する役務があることを前受金として負債に記入することで、貸借対照表のバランスが取られる。

預り金とは、第三者に支払いするために、従業員などから一時的に預かったお金のことである。

例えば、従業員給与からの、税金や社会保険料の天引き分である。

引当金とは、将来発生する特定の費用又は損失に備え、あらかじめ費用として繰り入れた金額のことである。

その目的に応じて、引当金に名前がつけられている。

例えば、昨年10月~本年3月分の賞与を本年7月に支払う場合、3月決算の企業では、決算時に賞与をまだ支払っていない。

しかし、発生主義によりその費用は昨年10月~本年3月に対応する。

そこで、費用として賞与引当金繰入を計上するのと同時に、負債として賞与引当金として計上することで、貸借対照表がバランスする。

引当金の中でも、1年を超えて使用される引当金は、固定資産に含まれる。

その他とは、会計ルールで記載要件のない、重要度の低い負債の金額をまとめて分類したものである。

正常営業循環基準または1年基準を満たすものは流動負債に含まれ、それ以外のものは固定負債に含まれる。

固定負債とは、流動負債以外の負債のことである。

言い換えると、正規営業循環基準および1年基準に該当しない負債のことである。

つまり、「固定」の意味するところは、営業取引による債務ではなく、かつ1年以内に動かす予定がないということである。

長期借入金とは、返済期限が1年を超える借入金のことである。

通常、設備投資を目的とする多額なものであり、減価償却費などからくるプラスのキャッシュフローによって返済することが多い。

退職給付に係る負債とは、将来の従業員に対する負債であり、退職給付債務 (退職一時金と年金) と年金資産の差額である。

退職給付債務とは、将来発生する退職後の支払総額を、低い割引率で求めた現在価値である。

言い換えると、退職給付債務とは、現在これだけあれば将来退職給付するに足りると会社が考えている、従業員に対する債務の金額である。

一方、年金資産とは、退職給付債務のうち、積み立てて年金基金等の外部機関で運用している資産 (時価評価) である。

すなわち、退職給付にかかる負債とは、 現在これだけあれば足りると考えている退職給付の金額に対して、年金で積立てていない部分のことであり、平たく言えば積立不足のことである。

ちなみに、会計ルール上、退職給付に関する負債を、

個別財務諸表では「退職給付引当金」、連結財務諸表では「退職給付に係る負債」と記載することになっている。

そして、これらの間には、求め方による微妙な差異 (未認識項目という) がある。

引当金の中でも、退職給付引当金のように1年を超えて支払われるものは、固定資産に含まれる。

繰延税金負債は、繰延税金資産の逆パターンである。

税法上の課税対象の資産について、税法上の課税所得よりも会計上の利益の方が多い場合、

その超過分に対しては後に課税されることになる。

例えば、その他有価証券に該当する株式は、決算時には時価評価することになっている。

その評価益に対しては売却が実現するまで課税されないが、

会計上は利益 (包括利益) であり、当然に売却時には課税対象となる。

貸借対照表を作成する時点で、評価益にかかる税金部分を記載したものが繰延税金負債である。

有利子負債とは、利息の支払いが必要となる債務のことである。

短期の負債でも長期の負債でも、利息の支払いが必要な債務は有利子負債に含まれる。

有利子負債は支払利息を必要とするが、支払利息よりも多くの利益を生み出すことができれば、その企業は借り入れを有効利用できたといえる。

支払利息は損金算入できるため、僅かではあるが、借入金には節税のメリットもある。

そのため、企業が有利子負債を利用するのは普通のことである。

冒頭で記載した通り、有利子負債とは利息の支払いが必要となる債務のことである。

有利子負債には、短期、長期を問わず、借入金、コマーシャルペーパー、社債、リース債務が含まれる。

日本基準では、企業によらず同じような名称の勘定が用いられるが、IFRSでは企業によって様々な名称の勘定が用いられる。

IFRSでは、借入金、コマーシャルペーパー、社債は、"有利子負債"や"社債及び借入金"、あるいは"短期債務""長期債務"のような名称の勘定でまとめられることが多い。

ところで、本ウェブサイトでは有利子負債の計算に、以下の式を用いる。

必ずしも正確ではないが、大抵の場合、この式で概ね正確な金額が計算できる。

有利子負債 ≒ 借入金 + コマーシャルペーパー + 社債 + リース債務 (日本基準)

有利子負債 ≒ 社債及び借入金 + リース負債 (IFRS)

本ウェブサイトで、有利子負債の計算式として必ずしも正確でない式を用いる理由は、以下のようなものである。

この式で得られた有利子負債と正確な有利子負債との間で誤差が生じる場合、そのほとんどの原因はリース債務にある。

それは、リース債務は有利子負債としてカウントされる場合とカウントされない場合があるからである。

しかし、有利子負債に占めるリース債務の割合は、通常小さい。

そのため、有利子負債にリース債務をカウントすることによって不正確な金額が算出されたとしても、その誤差は小さい。

加えて、式に用いた勘定以外にも有利子負債に含まれる勘定は存在するが、大抵の場合、それによって生じる誤差はリース債務よりも小さい。

つまり、リース債務の有利子負債に対する比率が高い企業でなければ、上の式で妥当な有利子負債の金額が得られる。

本ウェブサイトでは、WACCとROICの記事が有利子負債と関係がある。

WACCとROICの計算では、有利子負債は株主資本あるいは株式時価総額と合算されて用いられるため、誤差の影響はさらに小さくなる。

以上が、本ウェブサイトで有利子負債に上の式を用いる理由である。

とはいえ、正確な有利子負債の金額を知りたい読者もいることを想定して、各企業の有利子負債の金額を知る方法を以下に記載する。

知る方法と記載しているのは、これから説明する内容は、単に計算する以上の労力が必要であることを意味している。

正確な有利子負債の金額を知る最も簡単な方法は、有価証券報告書で"有利子負債"と文書内検索することである。

企業によっては、文章や表で直接的に有利子負債の金額を明示している。

有価証券報告書で有利子負債が明示されていない場合、調査対象の企業によって、様々な対応が必要となる。

日本基準を採用している企業の有価証券報告書であれば、「明細表」と文書内検索すれば、【社債明細表】および【借入金等明細表】という表が現れる。

社債には普通社債や転換社債などの様々な種類があるが、通常、社債には利息の支払いが必要であり、全て有利子負債に含まれる。

【借入金明細表】には、短期、長期の借入金、リース債務、その他の有利子負債 (コマーシャルペーパー等) の金額が記載されている。

リース債務の無い企業の場合、この【社債明細表】と【借入金等明細表】の合計金額が有利子負債となる。

一方で、リース債務が有る企業の場合、リース債務を有利子負債としてカウントしない場合があるため、有利子負債の計算には注意が必要である。

有価証券報告書を「有利子負債」、「明細表」、「リース債務」のような単語で文字検索すると、有利子負債にリース債務を含めているかいないかが文章で記載されていることがある。

この場合、その記載内容に従い、有利子負債を計算することができる。

しかし、特に明記されていなければ、その企業がリース債務を有利子負債としてカウントしているかいないかを、投資家自身が確かめる必要がある。

日本基準を採用している企業では、決算短信に"キャッシュ・フロー対有利子負債比率"が記載されている。

ここでいうキャッシュ・フローとは営業キャッシュ・フローのことであり、キャッシュフロー計算書でその金額を確認することができる。

そこで、貸借対照表あるいは借入金等明細表をもとに、リース債務を含む場合と含まない場合で"キャッシュ・フロー対有利子負債比率"を計算すれば、その企業の有利子負債の金額を確認することができる。

また、営業キャッシュフローにこの"キャッシュ・フロー対有利子負債比率"を掛けることで、ほぼ正確な有利子負債を算出することも可能である。

一方で、IFRSを採用している企業の有価証券報告書には、【社債明細表】と【借入金等明細表】は記載されていない。

また、リース負債は"その他の金融負債"のような勘定の中に含まれるため、貸借対照表からは金額が分からないことが多い。

そこで、まずは有価証券報告書で"その他の金融負債"のような勘定を文字検索すると、必要な情報が得られることがある。

リース負債を有利子負債に含めるかどうかの文章や表を見つけることができれば、その情報に基づいて有利子負債を計算できる。

なお、リース債務は、IFRSではリース負債と記載されている。

有価証券報告書に有利子負債の金額や内訳が明記されていない場合、一般の投資家が有利子負債にリース負債を含めるかどうかを判断することは難しい。

しかし、リース債務を有利子負債に含まない場合、その旨の明示があることが普通である。

そのため、有利子負債の内訳が明示されない場合は、リース債務は有利子負債に含まれると解釈するのが良いと思われる。

つまり、上述の式と同じ計算をすることになる。

正確な金額を求めるなら、企業に直接問い合わせる方法もある。

有利子負債に必要な正確さの程度は、読者次第である。

本ウェブサイトでは、上の式を用いて有利子負債を計算する。